Hace exactamente dos décadas se estaba debatiendo en la Argentina una iniciativa que se proponía lograr una simplificación del esquema tributario para los contribuyentes de menor capacidad económica y, a la vez, la inclusión de cuentapropistas que estaban en la informalidad. En estos días, algunos tributaristas recuerdan que el monotributo, el régimen que tras aquel debate salió a jugar a la cancha fiscal en 1998, nació impulsado por la idea de ser “un puente”, que ayudara a profesionales, trabajadores de oficios, comerciantes y emprendedores, a pasar de la economía no registrada al régimen impositivo general.

Los vaivenes de la economía argentina, las distorsiones que fue generando la inflación y el crecimiento de la carga tributaria por conceptos varios, llevaron a que muchos se quedaran “a vivir en el puente”, según graficó uno de los especialistas en impuestos consultados para esta nota. Más aún: en rigor, quedó desvirtuada aquella visión de un sistema de paso para quienes comienzan una actividad. Y eso plantea ahora un desafío, por ejemplo, para el sistema previsional.

Tras la aprobación de la ley 27.346, de diciembre pasado (que dispuso algunas reformas), el sistema de pequeños contribuyentes está en un período de instrumentación de cambios referidos a cuestiones prácticas. Entre las novedades, hay medidas tendientes a lograr un mayor control por parte del Estado, y está también el ajuste anual que, desde 2018, se aplicará a los montos de facturación y de otros parámetros que definen quiénes pueden ser monotributistas y qué categoría les corresponde.

Pero más allá de esos cambios inmediatos, el monotributo estará bajo la lupa en el debate de las próximas reformas impositiva y previsional. En la cuestión jubilatoria, se considera que los aportes previstos en el sistema serán muy insuficientes para solventar los compromisos asumidos por el Estado y que, además, implican una desigualdad significativa con las más altas contribuciones del régimen de autónomos, o con los pagos hechos al sistema por empresas y asalariados.

Según los datos oficiales, hoy hay más de 3 millones de personas anotadas en este régimen. Si se considera a los que hacen regularmente sus aportes y son monotributistas “puros” (no tienen, además, actividad como asalariados), son alrededor de 1,5 millones, según las estadísticas publicadas por el Ministerio de Trabajo. Además, hay cerca de 400.000 monotributistas sociales. A mayo pasado, el número de aportantes había crecido casi un 5% interanual, impulsado por la incorporación del régimen del monotributo al esquema de pagos de la Asignación Universal por Hijo (AUH), una medida tomada en 2016 y evaluada como de equidad distributiva.

Uno de los ejes del debate que vendrá y que anticipan los tributaristas en sus documentos de trabajo es la necesidad de reducir la distancia entre los tramos finales del monotributo y el régimen general de impuestos.

“La carga impositiva de un monotributista es considerablemente más baja que la enfrentada por contribuyentes de similar capacidad económica incluidos en el régimen general de los principales tributos sustituidos (IVA y Ganancias)”, dice el economista Juan Carlos Gómez Sabaíni, quien se ocupó del capítulo del monotributo en un amplio informe con propuestas para una reforma fiscal, publicado por la Asociación Argentina de Estudios Fiscales (AAEF).

Tras los últimos cambios, el sistema incluye a comerciantes con ventas de hasta $ 1.050.000 anuales y a prestadores de servicios con una facturación anual de hasta $ 700.000. Hay también otros parámetros a observar y tres condiciones que deben cumplirse: no vender bienes cuyo precio unitario supere los $ 2500, no importar productos y no realizar más de tres actividades en simultáneo.

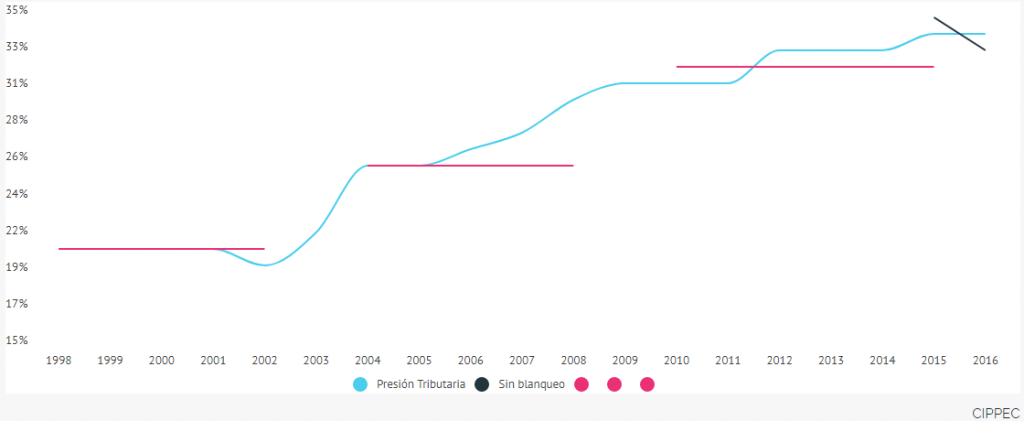

Más allá de lo que los aportes puedan significar para el contribuyente, lo obtenido por el fisco es poco si se mira la magnitud de sus ingresos. “En 2016 el componente impositivo del monotributo representó el 0,8% de lo recaudado por IVA y Ganancias, y el 0,5% del la recaudación total de impuestos”, describe Walter Agosto, economista e investigador del Cippec.

“El salto a autónomos es brusco y se pierde competitividad, porque para alguien que se propone pasar mientras otros se quedan en el monotributo, la diferencia de costos es importante”, afirma el tributarista César Litvin, socio de Lisicky, Litvin & Asociados. Su recomendación es que se disponga un sistema de escalones intermedios para ir del régimen simplificado al general. “Podría cobrarse un IVA reducido y darse un trato diferencial”, dice. Según su opinión, debería descartarse una unificación de los sistemas del monotributo y de autónomos.

“Las reglamentaciones nunca incentivaron la salida de las personas del monotributo; en la práctica, se prefiere a veces perder un trabajo antes que tener que dar el salto a autónomos”, señala Oscar Cetrángolo, economista y profesor de la UBA.

Establecer un esquema de pase gradual de un sistema a otro es también una de las propuestas del Consejo Profesional de Ciencias Económicas de la Ciudad de Buenos Aires. En esa instancia intermedia “podría haber un régimen específico de facilidades de pago, o una exención de actuar como agente de información y de retención y percepción por cierto plazo o hasta que se alcance una determinada magnitud; esas medidas alivarían las cargas financiera y administrativa del régimen general”, dice Eduardo Vázquez, integrante del Comité Ejecutivo de la Comisión de Estudios Tributarios del Consejo.

Un documento de ese grupo de trabajo señala que la última reforma legal dio respuesta a varias cuestiones, por ejemplo, al disponer la actualización anual y automática de los montos tope de facturación del sistema y de cada categoría. Pero destaca que, a la vez, siguen pendientes otras recomendaciones, como la de eliminar los controles de la facturación acumulada y la eventual retención de IVA y Ganancias que deben hacer quienes contratan a monotributistas.

Desde el Cippec, Agosto coincide en que la última ley moderó problemas que había acumulado el monotributo, tan distorsionado por la inflación. El desfase entre el sistema y la realidad provocó, explica el economista, la expulsión de personas hacia el régimen general (sin tener necesariamente mayor poder contributivo real), o bien hacia la informalidad y, además, generó que el sistema de pequeños contribuyentes refugiara a “evasores encubiertos”.

Hacia adelante, dice Agosto, una reforma debería darle una vuelta de tuerca al sistema para reducir las inequidades que se dan, por caso, en lo referido al sistema previsional.

Jubilación y salud, dos desafíos

Del componente impositivo del aporte de los monotributistas, siete de cada diez pesos van al pago de las jubilaciones y pensiones que gestiona la Anses. Además, los pequeños contribuyentes pagan su aporte previsional: hasta el año pasado era un monto único para todas las categorías. La última reforma fijó el aporte de la categoría más baja en $ 300 y dispuso que, a partir de allí, en cada escalón se adicione un 10%. Así, en la segunda categoría se paga $ 330 y la cifra llega, en el caso de la facturación más alta, a $ 778.

En el régimen de autónomos, los aportes de las dos categorías más bajas están en $ 1186,29 y $ 1660,80.

En ambos casos, las personas accederían, en caso de aportar por 30 años sólo a esos sistemas, a igual ingreso futuro: la jubilación mínima (según la categoría, algunos autónomos podrían llegar a cobrar algo más).

Según recuerda Gómez Sabaíni, el aporte previsional del monotributo se mantuvo en $ 35 entre 1998 y 2009. Al inicio de tal período, la jubilación mínima equivalía a 5,7 veces esa cifra. Al final de esa etapa, la relación entre las variables era de 23,6 veces. Luego, el ratio volvió a reducirse y para diciembre de 2015 trepó a 27,4 veces. Gómez Sabaíni concluye que, con ese diseño, hay poca viablidad, a mediano o largo plazo, de “un esquema donde el monotributo se consolide como una alternativa permanente”. De hecho, el tributarista entiende que la adhesión al monotributo debe ser “una alternativa de corto plazo”.

A partir de la última ley rige un factor de corrección para evitar el desfase del pasado: en septiembre de cada año el valor del aporte previsional (y el del impuesto integrado) se actualizará según el aumento anual que hayan obtenido los haberes previsionales por aplicación de la ley de movilidad. De todas formas, el sistema seguiría necesitando un subsidio. “Si alguien estuviera 30 años, lo que aportó le daría derecho a menos que una jubilación mínima” y entonces, debería completarse esa cifra garantizada por ley, según Gómez Sabaíni.

Cetrángolo -que considera que el monotributo debería ser el último punto a considerar en la reforma tributaria- advierte que también en el sistema de salud se produce una brecha entre lo que se aporta y los costos de las prestaciones de las obras sociales. El aporte individual para la cobertura está en $ 419, una cifra que tuvo varias actualizaciones en los últimos años. Según los cálculos de la Superintendencia de Servicios de Salud, dar el Programa Médico Obligatorio (PMO) tiene un costo promedio de alrededor de $ 900 por persona para las obras sociales. Existe una compensación, explican en ese organismo, que no llega a elevar el ingreso para la obra social al nivel del costo del PMO, y que se otorga con recursos de un fondo al que aportan los asalariados.

Como esos subsidios cruzados se darían también en el régimen jubilatorio, toma relevancia la necesidad de que el Estado garantice, con un esquema lo más razonable y equitativo posible, que no haya viabilidad para lo que no pocos llaman el “enanismo fiscal”, en referencia a contribuyentes que se ubican en espacios que los obligan a pagar menos de lo que deberían.

En 2016 el componente impositivo del monotributo fue 0,8% de lo recaudado por IVA y Ganancias, y 0,5% del la recaudación total de impuestos.